こんにちはzangiです。

以前、定年後の老後資金をどの位用意する必要があるのか?ケースごとに紹介いたしました。

そこで今回は、老後と言われる65歳までに一体どの位の資金が必要なのか?zangiの家計状況を交えて話したいと思います。

ちなみに巷では、FIREという言葉が流行しているようですね。既にご存じの方も多いと思いますが、これはFinancial-Independence & Early Retireの頭文字をとった造語になります。

簡単に言うと、一生働かなくても食っていけるだけの資産を早い段階で築いて経済的独立を果たし、早めに仕事をリタイアして好きなことをして過ごそう♪という、何とも夢のような考えです。

もう少し具体的いうと支出よりも不労所得が上回る状況にすることで、働かなくても資産が減らないという最強の状態を指します。

例えば、年間の固定費+生活費が300万円だった場合、400万円が不労所得で入るとすれば、もう働く必要はないですね。ここでいう不労所得とは、主に不動産収入や投資による配当金などが代表的です。

ただしこれらの不労所得で大金を得るためには、ものすごい時間と労力を要します。

少し横道にそれましたが、今回の検証では65歳までに必要な資金をケースごとに算出するだけでなく、逆にどのくらいの資金が確保できれば早期リタイアが可能か?についても紹介したいと思います。

↓本記事では以下のことがわかります。

前提条件

今回はzangi家の家族構成と家計状況を参考に必要な資金の算出をしたいと思います。

※あくまでzangiの個人的な主観によるものですので、皆様の老後までに必要資金を保証するものではありません。1つの参考事例としてみてください。

ちなみに支出に関してはzangi家の値を参考としますが、収入に関しては500万、750万の2つのケースで話したいと思います。

◇家族構成

zangi(39)、嫁さん(39)、長女(8)、次女(4)の4人家族

◇支出①(固定費&生活費)

| 単位:万円 | 内訳 | 金額(年額) | 金額(月額) | 備考 |

| 固定費 | 住宅ローン関連 | 82.40 | 6.87 | 住宅ローン(35年)+固定資産税 |

| 保険全般 | 4.00 | 0.33 | 車両保険、火災保険、生命保険 | |

| NHK受信料 | 2.40 | 0.20 | ||

| 電気代 | 14.00 | 1.17 | オール電化+太陽光 | |

| 水道代 | 10.20 | 0.85 | ||

| 携帯料金 | 4.80 | 0.40 | ||

| 通信費 | 8.88 | 0.74 | ネット料金 | |

| 生活費 | 食費 | 192.0 | 16.0 | |

| 消耗品購入 | 60.0 | 5.0 | ||

| Total | 379 | 27 |

◇支出②(子供の教育費)

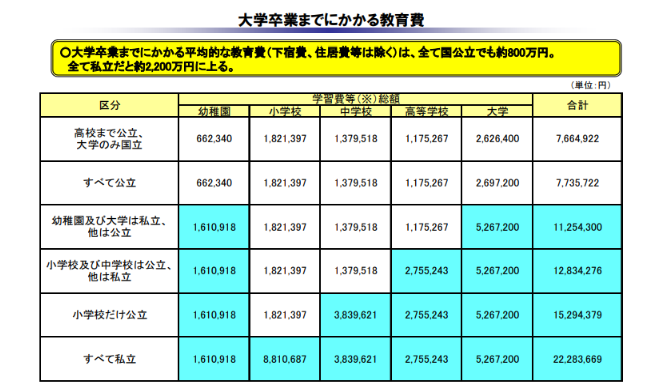

文部科学省が発表している子供の教育費に関する統計調査は以下です。今回の想定は、子供二人とも小、中学校のみ公立で、残りは全て私立とします。

幼稚園~高等学校:文部科学省「平成22年度子どもの学習費調査報告書」に基づいて作成

大学:独立行政法人日本学生支援機構「平成22年度学生生活調査報告」に基づいて作成 (単位:円)文部科学省HPより参照

よって現在の子供の年齢から考える教育費は、以下と想定します。

〇長女(8)

→\12,834,276-\1,610,918(幼稚園代)-1,821,397*1/6(1年分払い済みのため)=\10,919,791.8

〇次女(4)

→\12,834,276 をそのまま適用

〇Total

→\23,754,067.8 = 約2400万 た、高い。。。。

ただこの数値、あくまで全国平均なので感覚的には、実体とかなり乖離があるように思います。ぶっちゃけ長女、次女は私立幼稚園でしたが、入園費や制服代などの突発支出でも10万行っていないです。もっと言うと、制服代も長女のおさがりで、次女分は実質無料だったりします。

また、バス代やら給食費やら月額を見ても、どう見ても2万円行ってないので、年換算で24万円、3年間で72万+10万(入園費、制服代など)=82万円位です。

なので、この数値は超高額な私立学校に通う富裕層の金額に、平均値が大きく吊り上げられていそうですね。

とはいえ、今回はシミュレーションですので、より悪い方向の想定として全国平均値を使用したいと思います。

ケース①:収入が500万円の場合

ココで設定した500万円ですが、話を単純化するために各種税引き後の純粋な手取り金額とします。他ケースも同様とします。

また、子供手当てや住宅ローン減税などの還付金などは含めないこととします。それでは早速500万円の場合の結果です。

◇算出結果①

| 単位:万円 | 年額 |

| 収支(手取り-支出総額)/年 | 121.3 |

| 教育費(2名分) | 2400 |

| 教育費完済に要する期間 | 19.8 |

…まこと残念ながら、今の手取りと支出金額を天秤にかけた場合、教育費完済だけで約20年もかかってしまう計算となりました。コレはヤバイ。。。。

残念ながら手取り500万円では、早期リタイアは非常に難しいとわかりました。

という訳で、気を取り直して次のケースに行きたいと思います。

ケース②:収入が750万円の場合

手取り収入が750万になると収支がかなり落ち着きますね。このケースであれば、現在の生活スタイルを維持しつつ、2名分の教育費も約7年あれば準備できる計算になります。やはり収入が250万も上増しするのは、家計的に大きいですね。

◇算出結果②

| 単位:万円 | 年額 |

| 収支(手取り-支出総額)/年 | 371.3 |

| 教育費(2名分) | 2400 |

| 教育費完済に要する期間 | 6.5 |

収入を上げる具体的な手法は以下ですが、即効性がありそうなのは②になります。残りの選択肢も当然努力必要ですが、時間がかかりすぎるのがネックです。

①zangiが猛烈に出世して単体年収を上げる

②嫁さんと共働きにする

③副業で収入を底上げする

④節約により固定費、特に生活費を減らす

もちろん長期的に見れば①、③、④も資産形成においては非常に重要ですので、②と並行して進めるのが、教育費を早い段階で積み上げるには重要になります。

このように見ていくと、もはや昭和世代のように男は仕事、女は家事とか言っている場合ではありませんね。もちろん世帯主の単独収入がバグっている富裕層の場合はこの限りではありませんが、30年以上も給与が下がり続けている今の日本で、そのような収入になりようハズもありません。

ある意味これが、近年の日本人が結婚したがらない、子供を設けたがらない流れにによる少子化問題の最大の原因に見えます。てか、教育費がエグ過ぎる。。。

早期リタイア可能?か検証

ちなみにこの計算通りにいった場合、zangi家は今から7年後に2名分の教育費が貯蓄できることになります。その場合、どの位の資金をためることができれば早期リタイアが可能なのか? 検証してみたいと思います。

まず、7年後の家族構成は以下になります。

◇家族構成

zangi(46)、嫁さん(46)、長女(15)、次女(11)の4人家族

教育費の問題は前項で解決済みのため、ここからは長女及び次女が大学卒業し、独立するまで必要な資金を算出します。独立する年齢は、浪人、留年等を考慮しない22歳と仮定します。

上記で算出した金額に、年金支給が始まる65歳までのzangi&嫁さん二人分の固定費+生活費を加算した金額が、リタイア可能な金額(=ゴール)とします。

子供が独立するまでの必要資金

まず長女(15)が22歳になるまでは、以下支出が継続しますので、長女独立までに必要な資金は、7年×379万=2,653万円となります。

◆zangi家計内訳

| 単位:万円 | 内訳 | 金額(年額) | 金額(月額) | 備考 |

| 固定費 | 住宅ローン関連 | 82.40 | 6.87 | 住宅ローン(35年)+固定資産税 |

| 保険全般 | 4.00 | 0.33 | 車両保険、火災保険、生命保険 | |

| NHK受信料 | 2.40 | 0.20 | ||

| 電気代 | 14.00 | 1.17 | オール電化+太陽光 | |

| 水道代 | 10.20 | 0.85 | ||

| 携帯料金 | 4.80 | 0.40 | ||

| 通信費 | 8.88 | 0.74 | ネット料金 | |

| 生活費 | 食費 | 192.00 | 16.00 | |

| 消耗品購入 | 60.00 | 5.00 | ||

| Total | 379 | 27 |

次に次女(11)が独立するまでの資金を算出します。長女独立時点での次女の年齢は18歳になります。長女は独立済みなので、次女が独立(22歳)になるまでの4年間は、以下支出が継続すると想定します。

◆zangi家計内訳(長女独立後)

| 単位:万円 | 内訳 | 金額(年額) | 金額(月額) | 備考 |

| 固定費 | 住宅ローン関連 | 82.40 | 6.87 | 住宅ローン(35年)+固定資産税 |

| 保険全般 | 4.00 | 0.33 | 車両保険、火災保険、生命保険 | |

| NHK受信料 | 2.40 | 0.20 | ||

| 電気代 | 14.00 | 1.17 | オール電化+太陽光 | |

| 水道代 | 10.20 | 0.85 | ||

| 携帯料金 | 4.80 | 0.40 | ||

| 通信費 | 8.88 | 0.74 | ネット料金 | |

| 生活費 | 食費 | 144.00 | 12.00 | 長女分の差し引き |

| 消耗品購入 | 48.00 | 4.00 | 長女分の差し引き | |

| Total | 319 | 23 |

単純に食費と消耗品購入代を3/4しただけの金額ですが、それでも家計へのインパクトは大きいです。年換算で約60万近くも支出が減るのがわかります。

この想定の場合、次女が独立するまでに必要な資金は、4年×319万=1,276万円となります。

よって、子供2名が独立するまで2,653万+1,276万=3,929万円が必要になります。子供を一人前になるまで育てるって、本当に大変なことがわかります。親には本当に感謝しないとダメですね。

子供が独立後、65歳までに必要な資金

子ども二人が独立したため、ココからはzangi夫婦2名での生活になります。この時点での家族構成は以下です。

◇家族構成

zangi(57)、嫁さん(57)、長女(26)、次女(22)の4人家族

夫婦2名での生活になるため、生活費はさらに減ります。ココからは以下支出を使用して必要資金を算出します。

◆zangi家計内訳(子供独立後)

| 単位:万円 | 内訳 | 金額(年額) | 金額(月額) | 備考 |

| 固定費 | 住宅ローン関連 | 82.40 | 6.87 | 住宅ローン(35年)+固定資産税 |

| 保険全般 | 4.00 | 0.33 | 車両保険、火災保険、生命保険 | |

| NHK受信料 | 2.40 | 0.20 | ||

| 電気代 | 14.00 | 1.17 | オール電化+太陽光 | |

| 水道代 | 10.20 | 0.85 | ||

| 携帯料金 | 4.80 | 0.40 | ||

| 通信費 | 8.88 | 0.74 | ネット料金 | |

| 生活費 | 食費 | 96.00 | 8.00 | 長女、次女分の差し引き |

| 消耗品購入 | 36.00 | 3.00 | 長女、次女分の差し引き | |

| Total | 259 | 19 |

よって、65歳までに必要な資金は8年×259万円=2,072万円となります。

またzangiの場合、32歳で一軒家を35年ローンで購入しています。今回の想定では、住宅ローンの繰り上げ返済は入っていないため、ローン返済は67歳まで続くとこととします。

毎年の住宅ローン+固定資産税の支払いが82.4万円ですので、2年分×82.4万=164.8万円 も65歳までに準備必要な資金に入れる必要があります。

以上の計算から、65歳の年金受給開始までに必要な資金は以下となります。

①子供独立までの必要資金

→3,929万円

②子供独立後、65歳の年金受給開始までに必要な資金

→2,072万+164.8万=2,236.8万円

①+②のTotal = 6,165.8万円

・・・意外と多いな というのが率直な感想ですね。とはいえ、これが65歳を迎えるまでに最低限準備必要な資金という事になります。これを早い段階で準備できるかどうかで早期リタイア可否が見えてきます。

ケースごとの検証結果

ゴールとなる金額が明確になりましたので、これに対して手取り750万円で貯蓄し続けた場合、どの位の年齢時点で到達可能かを見てみます。

子供の独立等、家族構成が変わるごとに収支が変わるため計算が少々複雑ですが、結果は以下です。

◆ゴール到達までの必要年数

| 単位:万円 | ①年間収支 | ②必要年数 | ③イベントごとの必要資金 | ④65歳までに必要な資金残額 | ⑤貯金額累計 | zangi年齢 |

| 教育費確保完了時点 | 371 | 0 | 0 | 6165.8 | 0 | 46 |

| 長女独立まで | 371 | 7 | 2653 | 3512.8 | 2597 | 53 |

| 次女独立まで | 431 | 4 | 1276 | 2236.8 | 4321 | 57 |

| 夫婦二人暮らし | 491 | 5 | 2236.8 | 0 | 6776 | 62 |

いささか複雑な内容となってしまいましたので、ケースA~Dまで1つずつ解説したいと思います。

ケースA:教育費確保完了時点 (zangi 46歳)

→言葉通り、前述した2名分の教育費2,400万円を準備し終えた段階になります。ここから65歳までにかかる資金を準備し始めるスタート地点になります。

よってこの時点での④必要資金推移 は、前項で算出した資金総額6,165万円としています。なお、この時点でのzangiの年齢は46歳です。

ケースB:長女独立まで(zangi 53歳)

長女独立までに必要な生活費は、2,653万円となります。よって、長女独立まで育て切った場合、65歳までに必要な資金残額は3512.8万円となります。

一方、長女独立までに貯蓄できる資金は2,563万円となります。まだ少し足りないですね。よって、長女独立までの期間では必要資金を準備することはできないこととなりました。

しかしながら、これは仕方ないかなとも思います。むしろ逆にこの時点で準備できていたら、53歳で早期リタイアできてしまいますから、少し虫がよすぎるかな? と感じますね。

ケースC:次女独立まで(zangi 57歳)

長女が独立したことで年間収支が431万円に増えたこともあり、次女を養育しつつも、この4年間で準備できる資金が4,321万円に達しています。

一方、65歳までに必要な資金残額は2,236.8万円まで減ったことで、この期間中に貯金額が資金残額を上回ることができました。つまり早期リタイアできるのはこの期間ということになります。

この時点でのzangiの年齢は57歳で、リアルに早期リタイアを考えてもいい年齢です。しかも必要資金2,236.8万円に対して貯金4,321万円のため、差額の2,084.2万もの資金を65歳以降に持ち越すことが可能です。

老後2,000万円問題クリア~ですね(笑)

また、リタイア時には上記持ち越し金額に加えて退職金も入手できる見込みです。ただ、この退職金はあくまで60歳まで働き続けた場合の平均値になりますから、実際はこの金額よりも少なくなる可能性が高いですが、それでも老後資金としては十分といえるでしょう。

↓退職金の全国平均(前回記事より)

学歴別退職金の平均額(大企業の場合)

学歴 退職一時金 退職一時金

+企業年金の平均額大学卒

(事務・技術労働者、総合職)1,412万円 2,648万円 短大・高専卒

(事務・技術労働者、総合職)788万円 1,128万円 高校卒

(事務・技術労働者、総合職)1,121万円 2,010万円 高校卒

(生産労働者)916万円 1,858万円

前回記事【老後に必要な資金はいくらか?】にて、夫婦二人暮らし賃貸契約を継続する場合に必要な老後資金は、最低でも4000万円と紹介しましたが、退職金と合わせれば何とか4,000万円は捻出できそうです。

とはいえ、zangiは持ち家なのでこのケースには当てはまりませんが、賃貸契約を続けるつもりの方にも希望はありそうですね。

ケースD:夫婦二人暮らし(zangi 62歳)

ケースC(次女独立まで)期間中に老後資金が確保できましたので、この期間は、働いても働かなくてもいい期間になります。まさにFIREそのものといえるでしょう。参考までにキッチリ働き続けた場合、貯金はなんと6,676万円まで達します。

また、ケースCと違ってケースDの場合、働きながら夫婦二人の生活費を捻出しつつ貯金できる想定なので、純粋な持ち越し金額が6,676万円になるということです。

もちろん60歳を超えて再雇用形式になった場合、年収が下がることは確実なので、ここまでの貯金はできない可能性が高いですが、それでも65歳以降に持ち越す金額としては十分すぎるのではないか?とzangiは思います。

おまけに退職金が加算された場合、総額9,000万もの金額が繰り越されることになります。これ、65歳以降で使い切れる自信が逆にないです。。。

こうしてみてみると、若い内は教育資金、住宅資金、老後資金という人生の三大支出をいかにはやく準備するか?に悩まされるために、一生懸命働いてお金を稼ぐことにどうしても振り回されがちですが、逆にこれらの問題から解放されるであろう65歳以降で手元どの程度のお金を残す必要があるか?も、稼いだり貯めたりすることと同レベルで意識する必要があるように感じます。

もちろんお金があることに越したことはありませんが、使い切れないほどのお金をもってしまうと、逆にそれが人を堕落に走らせたり、その手の資金を狙う悪漢を呼び寄せる可能性があります。

しかしその資金をためるまでにひたすら節約を意識しつつ、お金を稼ぐための努力を怠らなかった人であれば、どの程度が自分にとって分相応な金額か?を十分に理解しているはずです。

そういった意味でもお金を稼ぐ、貯めるだけでなく、どの位手元に残して、それをどう使うか?についても節約同様に勉強が必要ですね。

まとめ

今回は老後までに準備必要な資金とそれを早期で貯めきることが可能な年齢はいくつか? についてzangiの妄想シミュレーションを元にお話ししました。

現在のzangi家の家計を十分に回していくには、手取り750万ほどの資金が必要であることと、それをキープできた場合、57歳で早期リタイアが見えてきそうな結果となりました。

ただし本記事を書いていて感じたことは、お金をためることだけではなく、老後にいくら手元に残すか?とそれをどう使っていくか? についても並行して考える必要があるということです。

ひたすらガムシャラに働いた結果、65歳時点で1億円近い貯金が手元にあったとしても、体も心もボロボロでまともに動くこともできない&その資金を使って一緒に喜びを享受できる家族や友人もいない なんて状況になってしまった場合、何のために今まで働いてきたのかわからない…という悲惨な事態に陥ってしまう可能性もあります。

そのような状況にならない様、自身の収支から自分の人生に必要な資金がザックリどの程度か?とそれをいつまでに準備し、誰とどのようにその資金を使っていくのか?もしっかりと意識していきたいですね。これぞまさに人生設計だと思います。

自分の人生は自分のモノです。誰かが65歳まで働くのが常識だ!といっているからなんとなく働くとか、誰かが老後2000万円が必要だから!と言ったから、老体に鞭打って働き続ける といった理由で決めていいものではありません。

人生は一度きりです。人によって必要な資金も、それを達成できる時期も異なります。自分にとって必要なことは何なのか? 今一度振り替える意味でも、自身の人生に必要な資金を一度深く考えてみることのは良いとzangiは考えます。

それでは本日もナイスな節約ライフを~♪

コメント